上半年农药市场异常火爆,为应对需求日益增长的趋势,各企业不断增加新建厂房扩大产能以满足市场需求。图为南通江山农药股份有限公司IDA路线草甘膦生产线装置。

今年上半年,我国农药市场异常活跃。据国家统计局统计,2013年1~6月我国累计生产化学农药163.5万吨(折纯,下同),比2012年同期上调4.94%。其中,杀菌剂和除草剂都呈两位数增长,增幅分别为10.6%和15.3%,产量分别为8.60万吨和91.43万吨。在国内,环保核查、百草枯水剂限制应用、吡啶反倾销等一系列利好政策接连出台;国际上,国外产能不足,中国农药影响力增加。这些方面共同推进中国农药行业进入高速发展阶段。可以预见,2013年将是近年难遇的“农药大年”。

政策频出引爆市场

2013年1~6月份,我国共出口农药60.53万吨,同比增长27.9%;出口金额达到19.69亿美元,增幅为33.0%。其中,除草剂出口量和金额均保持大幅增长,增幅分别达到34.7%和45.6%;杀虫剂出口量为11.66万吨,金额达到4.54亿美元;杀菌剂出口量下降0.5%,出口额小幅增长7.5%。

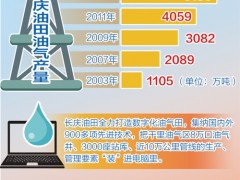

北京贝斯投资证券分析师李智刚分析认为,农药行业的景气度从年初就开始了,主要原因还是中游产品价格出现明显反弹,最典型的就是草甘膦这类产品。由于价格持续上涨,江山股份、扬农化工、新安股份、沙隆达A等拥有草甘膦生产能力的上市公司纷纷被投资者看好。

从主要品种来看,今年的农药市场可以归结为:除草剂一日千里,杀虫剂稳中下滑,杀菌剂应时增长。从去年开始,三个政策规定的发布,对中国农药生产企业产生了极大的影响:

第一,环保部办公厅发布《关于开展草甘膦(双甘膦)生产企业环保核查工作的通知》。这是行业内的一次自律行为,环保部和各地环保厅局将从2013~2015年专门针对国内草甘膦(双甘膦)生产企业展开严厉的环保核查,行业内中小企业开工进一步受到严厉限制。据环保部污染防治司王晓密介绍,草甘膦环保核查是水到渠成的,之前通过对柠檬酸、稀土行业实施环保核查后,行业环保水平得到提高,得到相关部门的认可,因此对草甘膦行业的环保核查未来成果可期。

第二,1月初,欧洲食品安全局(EFSA)经过评估,认为新烟碱类杀虫剂对蜜蜂等存有风险。5月末,欧委会做出最终决定,将对3种新烟碱类杀虫剂噻虫胺、吡虫啉和噻虫嗪实施为期两年的限用禁令,这可能也是促使5月下旬吡虫啉价格下降的原因之一。紧接着,巴西、加拿大、中国等国陆续开展新烟碱类农药风险评估。农业部农药检定所调研人员表示,欧盟限用吡虫啉、噻虫嗪和噻虫胺等3种市场最为火爆的品种,限用因素是否带有贸易保护色彩,目前尚不得而知。新烟碱类杀虫剂是中国目前粮食作物、蔬菜和水果上使用最广泛的品种,生产企业和登记产品数量相对较多,在出口农产品上使用较为普遍,欧盟的限用政策将对中国的农药和农产品行业发展带来深远影响。

第三,去年9月,商务部发布公告,决定对原产于日本和印度的进口吡啶进行反倾销立案调查。今年5月27日,商务部作出初步裁定,被调查产品存在倾销,决定自5月28日起,经营者在进口原产日本和印度的吡啶时,应依据各公司的倾销幅度向海关部门提供相应的保证金。吡啶价格上涨带动以吡啶为原料的农药行情看涨。今年1~3月红太阳已实现营业收入14.49亿元,同比去年一季度的13.94亿元,上涨了3.91%,市场状况和公司生产经营情况良好。

南京红太阳股份有限公司总经理夏曙告诉记者,吡啶为公司全资子公司安徽国星和南京生化的主要产品,此次反倾销立案调查初裁结果有利于促进两家企业吡啶产业的良性运营,对公司业绩将产生积极影响。

三项政策中,前两个政策都是出于对环保以及有益生物的保护,引起了各国政府的重视。而第二件事的发生,让我们不禁想起了“氟虫腈禁用事件”所带来的连锁反应。拜耳专利产品氟虫腈在专利到期之前,欧盟就突然宣布限制使用氟虫腈类产品,当时中国很多企业已经取得氟虫腈生产许可和登记证,可面对突如其来的打击,很多企业投入的大量资金都打了水漂。

近年来,种子处理剂逐渐成为农药市场“宠儿”,以每年10%以上速度增长,国内企业纷纷进军种子处理剂行业。图为青岛瀚生生物科技股份有限公司研发人员正在做小麦种衣剂对照实验。

除草市场全线飘红

今年上半年,除草剂行业发展迅猛,草甘膦、百草枯等重点产品价格上涨过快,对制剂企业以及下游市场造成极大的恐慌。

全球草甘膦最大供应商孟山都受制于上游原料影响,产能急剧缩减。从季节性因素来讲,9月至次年6月是草甘膦需求的旺季,孟山都供应链对需求影响又有所减弱。在国内外形势的共同促进下,草甘膦想不火都难。

高效植保技术成为近年来植保发展的新方向。图为北京市专业化统防统治人员操作农机进行有害生物防控。

草甘膦是所有出口农药中所占比例最大的品种,占农药出口金额的20%以上。据统计,中国目前有草甘膦生产企业约200家,总产能超过100万吨,去年产量40万吨,约占世界总产量的50%。2013年上半年草甘膦出口量已经接近去年的全年水平,而且增势不减,而在草甘膦的进口方面,上半年出现小幅双减,进口数量为0.88万吨,同比下降18.88%;进口金额0.24亿美元,同比下降17.88%。同时,草甘膦由去年的4562美元(吨价,下同)增长到5390美元,草甘膦出口实现“双增”。

作为全球第二大除草剂品种,百草枯也是从去年开始就被热炒。但是农业部出台规定,自2014年7月1日起,撤销百草枯水剂登记和生产许可、停止生产;2016年7月1日停止水剂在国内销售和使用。这意味着2016年以后,百草枯在市场上唯一大规模商业化的剂型——水剂将在中国市场消失。

但是业内普遍认为,国内禁用百草枯水剂对百草枯产业影响不大,全球百草枯需求增加量要远大于国内市场受限量,百草枯出口市场的增长将会弥补国内水剂市场的降低。另一方面,百草枯新剂型的推广和研发将再次推动百草枯行业发展。目前,山东绿霸已经抢先注册了一个百草枯颗粒剂型,而包括红太阳在内的其他大型百草枯企业目前也已经具备了生产颗粒剂的能力,未来将视市场情况择机推出。

目前,百草枯价格仍然保持温和上涨。42%百草枯母液主流报价上调至2.2~2.4万元,实际成交价略有提升至2.3~2.35万元,较去年同期每吨1.5万元左右的价格,上涨幅度超过47%。据统计,国内百草枯实际供应能力不到7万吨,预计2013年消费量为6.6万吨,已经接近国内的最大供应能力,所以全年的供应紧张是大概率的情况。未来百草枯价格将保持增长,这主要是因为:第一,百草枯性能优异,目前尚无完全替代的品种;第二,保护性耕作的推广加强了全球农业对灭生性除草剂的依赖;第三,由于国内消费量占产量比重较小,未来颗粒剂等剂型有望大规模推广,国内禁用百草枯水剂对行业整体需求的影响较小;第四,吡啶反倾销法案自2013年5月28日公布后,吡啶产品价格暴涨1万元/吨,这大大超过了下游百草枯工厂的心理承受能力,百草枯价格将随之上涨;第五,百草枯供需关系极为脆弱,草甘膦供应紧张的制约,可能有部分企业将目标转向百草枯行业,这也会带动百草枯价格上涨。

受原油价格上涨影响,生物乙醇受到青睐,其上游产品玉米需求量增加,玉米除草剂用药市场增长迅速。玉米除草剂近年来收到重视,中国玉米种植面积年均增加2%,2013年全国玉米种植面积预计增长4.1%,成为仅次于水稻的第二大农作物。目前国内玉米田除草剂以乙草胺、莠去津、百草枯、烟嘧磺隆、2,4-D丁酯等10余种产品为主。玉米田除草剂用量提升,将对整个除草剂行业发展提供强大动力。

其他品种平稳运行

低碳环保、绿色发展逐渐成为未来农药行业发展趋势。图为甘肃华实农业科技有限公司工作人员正在操作甲霜灵悬浮剂灌装设备。

与除草剂火爆的场面略有不同,杀虫剂和杀菌剂市场上半年表现只能说是中规中矩。国家统计局数字显示,1~6月份国内杀菌剂产量达8.60万吨,增幅达10.6%;而杀虫剂的产量为34.68万吨,同比下降了7.8%,占农药总产量的22.2%。杀菌剂产量的增长首先受到供求关系的制约,需求增加迫使生产增长。另一方面,今年全球气象条件有利于病害的发生,杀菌剂的用量自然增长很多。但是从当前情况来看,从六月底开始,国内虫害发生较为严重,下半年杀虫剂产量增长将在情理之中。

同时欧盟限用新烟碱类农药对农药发展也影响很大,新烟碱类农药在全球杀虫剂销量中约占到五分之一的份额,突然的禁限用令让众多生产企业措手不及,而中国生产的原药是国内以及国际主要供应商。欧洲市场新烟碱类农药大门将关闭两年,各国企业将会加强对非欧盟地区市场的争夺,这样更会引起各国环保部门和政府部门的关注,对新烟碱类产品发展起到非常大的制约作用。这些可能对下半年新烟碱类杀虫剂市场造成一定的负面影响,但是反观新烟碱杀虫剂在防虫效果上的优异表现,其需求量不会下降太多,甚至会有少量增长。

每年第一季度是杀虫剂采购淡季,导致吡虫啉、毒死蜱等主要产品从年初开始价格一度下降。直至四月份,各制剂企业才纷纷开始采购原药进行生产。同时受到原材料价格和企业开工率不足的影响,市场吡虫啉供应一度告急,国内、外订单都因为无货而无法下单,厂家供货量紧缩,吡虫啉开始有涨价苗头。吡虫啉价格从年初14.8万元,一路攀升,至4月份,价格一度虚高至18万元才开始有所回落,预计在后期价格将回归正常水平。

自2月底上海中国国际农用化学品及植保展览会之后,毒死蜱就开始进入采购商的视野。毒死蜱生产企业咬紧牙关,前期将毒死蜱价格绷紧,没有降价,所以毒死蜱产能在展会上也一下释放出来,使毒死蜱市场展开了囤货与涨价的竞争。展会开始之前,毒死蜱原药价格开始还相对稳定;但展会一过,市场上传出毒死蜱货源紧张的消息,各路货源被抢一空,价格开始上涨。之后就是原药生产企业和制剂企业展开心里博弈,但是受制于制剂市场需求增加,所以毒死蜱价格上涨势在必行,最终每吨上涨0.4万元左右,涨至4.1万元附近后,开始稳定。

去年由于限制使用阿维菌素油膏生产制剂,阿维菌素和甲维盐价格一路攀高。从今年二月份开始,其原药价格也小幅上涨,而且交货一度困难,市场上难有成吨交易。供货紧张更是造成了制剂企业的需求欲望和哄抢势头,一度造成企业无法满足订单,但贸易商手中却有大量货源。这一奇怪现象可能也预示了农药市场正在悄然生变,原药供应由企业转由大贸易商供应为主导。

杀菌剂市场今年表现要好于往年,但是预计市场缺乏后劲。目前,代森锰锌、苯醚甲环唑、戊唑醇、丙环唑、嘧菌酯等大宗杀菌剂市场均表现低迷。中国农药企业生产的杀菌剂很难占领高端市场,上半年杀菌剂进口量增加12.42%,所以大部分企业将销售目标转向国外。上半年,国内企业出口杀菌剂数量增长了65.42%。然而国际采购制剂不受国内原药价格的影响,所以上半年杀菌剂原药价格尽管有时有小幅上涨,但上涨幅度很小。如苯醚甲环唑这类安全性高、应用范围广的杀菌剂,在今年上半年也表现低迷,每吨价格维持在16万元左右,最高涨幅没有超过1000元,对于这类明星产品来说,可谓黯淡无光。

另外值得注意的是,随着民众环保意识、食品安全意识不断增强,生物农药发展将步入上升期。国内很多企业开始启动生物农药研究,并积极向国内科研院所寻求合作。国际上,以先正达、拜耳、巴斯夫为首的跨国农药巨头也纷纷并购生物农药企业,增强公司生物农药版块。

随着劳动力成本不断上涨,企业开始注重从管理要效益,加快工厂自动化进程,特别是耗费人力较多的包装流水线逐渐自动化,大大节省人力成本。图为陕西上格之路生物科学有限公司自动包装流水线。