煤化工行业转型升级方式

(一)环保政策推动能源结构不断升级

在热门话题雾霾的压力之下,2015年政府的环保政策更加严格,环保执法也更加严厉。

就煤炭而言,主要体现在一是下游企业因环保问题而限产或停产,如河北、山东等地的钢铁、化工企业;二是煤炭自身环保问题及煤炭的加工转化清洁利用;三是水、核、风、光伏等新能源等不断扩大对化石能源市场的挤压。2014年因丰水期水电大量增加,消化了我国夏季用电高峰值,燃煤电厂首次出现用电高峰期未满负荷生产的情况。

环保重压之下,清洁能源必将占领更大的市场份额。从近年来能源消费结构看,化石能源比重逐年下降,非化石能源总量从2013年标准煤3.7亿吨增加到2014年4.3亿吨,而煤炭消费总量则出现了下降。我国煤炭资源总量曾占一次能源资源总量超过90%,而未来数年内该比重将控制在62%以内,非化石能源消费比重将进一步提高。

国家制定清洁燃煤标准后,一部分高硫、高灰的劣质煤炭将被迫停产退市,煤矿废水、矸渣等排放成本将进一步提高。尤其京津冀周边环保措施将更加严厉,逼迫煤炭企业认清形势,及早动手脱胎换骨,闯过环保硬关口。

(二)全球经济持续低迷外煤冲击国内煤市

2009年我国由煤炭净出口国变成煤炭净进口国之后,2011年超越日本成为全球最大的煤炭进口国,2013年达到最大值3.27亿吨,占到当年全国煤炭产量36.8亿吨的8.89%,2014年进口煤总量有所下降达2.9亿吨,占到全国煤炭交易量38.7亿吨的7.52%。2014年进口煤下降的主要原因:一是我国提高了部分煤种的进口关税;二是国内市场低迷所致,目前我国煤炭消费总量占到全球煤炭产量的一半以上,蒙古、澳大利亚、印尼、巴西等国的市场根本消化不了自己的产能,一些煤矿的市场就是针对中、日、韩等国家,预计2015年进口煤仍会在2.5亿吨以上,持续对我国新常态下收窄的煤炭市场形成冲击。

进口煤具有质优价稳、规模运输的优势,一度曾占领我国的东南沿海煤炭市场,国际油价下跌之后,运输成本进一步降低,相对我国内陆煤炭而言,在东南沿海城市仍具有较强的价格竞争优势。2014年以来国际原油价格跌幅过半,只要油价接近或低于煤价,市场就会更趋向于使用石油。

(三)产能严重过剩强制煤炭行业脱胎换骨

量“天花板”为45亿吨左右,而现有产能已超过40亿吨,在建规模10亿吨以上,进口仍将保持较大规模。

与此同时,经济下滑、产能过剩已成定局。以山西省为例,从2009年开始,省政府进行了煤炭资源整合和煤矿技术改造,煤矿数量由2598处减至1053处,办矿主体由2200个减至130个,煤矿减少了,煤炭的设计生产能力却比整合前有了大幅度的提升,省政府为了确保煤矿安全生产,推行大马拉小车,提高设计标准并严格监督实施,使一些煤矿的实际产能远远大于设计能力,目前这些煤矿大多数已基本改造完成,2014年全省煤炭统计产量9.77亿吨,远未到达实际产能,主要原因是由于市场因素而未被释放,全年焦煤、动力煤等所有煤种价格持续下跌。

在山西,煤质好的煤矿可保持成本略有盈余,煤质差的煤矿连成本都保不住,但大多数煤矿仍不限产,只要煤仓能放下就持续生产,致使全省煤炭库存大幅增加。国际原油下跌,产油国尚有利润,山西原煤再跌价就亏本了。

造成煤炭成本居高不下的主要原因是:煤矿机械化程度不断提高、人员工资增长、大多数煤矿高息融资改造导致财务运行成本增加。强大的在建产能紧盯新常态下需求变窄的煤炭市场,就像秤砣压着秤杆。占省际输出煤量70%以上的全国两大产煤省区山西、内蒙如此领头,致使2015年煤炭价格下行压力不减,煤炭经济只能保持低位运行态势。

综上所述,煤炭行业正处于“市场需求放缓期、产能库存消化期、环境约束强化期、结构调整攻坚期”并存的新常态。这是十多年持续高速发展的必然结果,是经济规律、社会规律、自然规律作用的客观体现,对煤炭行业既是严峻的挑战,也蕴含着重要的发展机遇。煤企已到了拼实力、拼管理、拼成本、拼市场的关键时刻。

2015年煤炭市场持续下行不可避免,煤价将继续围绕生产成本线上下浮动。但浮动幅度正在收窄。物竞天择适者生存,煤炭行业必须壮士断臂,淘汰部分落后煤矿,才能实现与国民经济发展需求相适应的产供销平衡。

煤企暴利的时代早已一去不复返。必须在提高煤炭安全、高效、绿色和智能化水平和煤炭生产工艺的基础上,创新开发煤制油、煤制气等现代煤化工新产品,推动行业由原煤向商品煤、洁净煤转变,推动产能向非煤产业和海外市场转移,并充分利用金融衍生品规避风险保驾护航,才能在市场低迷的大环境下真正杀出一条血路。

煤化工行业投资规模

前几年,大规模的煤炭固定资产投资形成的产能和主要产煤省区资源整合与技术改造矿井,陆续进入投产期。根据国家统计局数据,2010年以来,年平均增加煤炭产能4亿吨,产能建设超前,市场过剩压力大不断加大。即使煤炭价格从2012年起下跌,但早期进入的投资并没有快速回落。

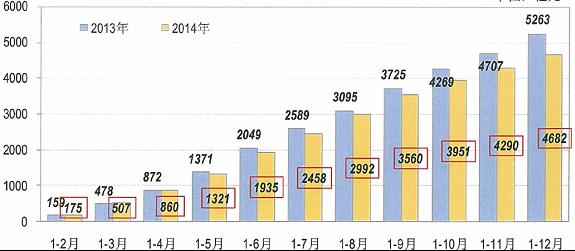

2013年全年煤炭行业固定资产投资5236亿元,同比下降2%。在煤炭黄金十年启动之前的2000年,行业年投资不到100亿,之后持续增长,2007年达到1800亿,2008年2400亿,直至2012年高达5200亿。5200亿投资大概相当于新增6亿多产能。

总煤炭产能居高不下、持续高投资的产能陆续释放,也是煤炭价格持续下降的原因之一。

2014年全国煤炭开采和洗选业固定资产投资为4682亿元,同比下降9.5%。相比2013年2%的降幅,2014年煤炭行业投资降幅进一步扩大,反映出因产能过剩和需求疲软导致的投资不景气。

同时,2014年煤炭行业的民间投资为2598亿元,同比下降10.9%,占全国总投资量的55%。

图 2014年我国煤炭采选业固定资产投资规模 单位:亿元

煤炭行业年固定资产投资恢复到2008年水平,煤炭业才能回归正常。加之,煤炭国际市场逐渐形成,东南亚和澳大利亚都为中国需求建设了不少产能,国内产能平衡要放在国际市场考虑,国内的过剩产能还有很大的压减空间。

网站声明:凡本网转载自其它媒体的文章,目的在于弘扬石化精神,传递更多石化信息,并不代表本网赞同其观点和对其真实性负责。