2010年,我国签下了350美元/吨的钾肥进口价格。使国内钾肥市场价格恢复到合理价位。图为连云港港口正在卸运进口钾肥。 (苍梧 摄)

就在钾肥业界庆幸必和必拓近400亿美元收购加拿大钾肥公司告败、国际钾肥市场恢复平静之际,北京时间2010年12月21日上午,来自另一大钾资源产地东欧的一则消息又瞬间打破了平静——俄罗斯两大钾肥巨头乌拉尔钾肥公司(Uralkali)和谢尔维尼特钾肥公司(Silvinit)宣布合并。乌钾、谢钾合并后,将形成一家拥有1150万吨/年钾肥产能的生产商,成为仅次于加拿大钾肥公司的全球第二大钾肥生产企业。这一合并将会对中国的钾肥市场产生怎样的影响,CCIN记者就此进行了采访。

全球钾肥垄断趋势明显

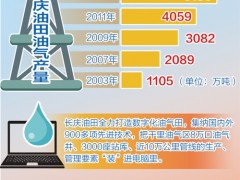

CCIN记者采访中国无机盐工业协会钾盐(肥)行业分会常务副秘书长亓昭英了解到,2010年全球钾肥钾盐产能为6860万吨,其中北美地区的加拿大钾肥公司(Potashcorp)、美盛(Mosaic)和加阳(Agrium)3家企业氯化钾合计2700万吨,占39%;俄罗斯乌钾和谢钾产能合计1110万吨,占16%。乌钾、谢钾合并后,全球钾肥垄断进一步加大。

而且,乌钾、谢钾公司的实际控制人克里莫夫表示,他的下一个收购目标是白俄罗斯钾肥公司(BPC),其最终目标旨在建立全球钾肥市场的垄断地位,攫取超额垄断利润。一旦克里莫夫再成功收购白俄钾,新企业的钾肥产能将进一步增至1300万吨/年,从而取代加拿大钾肥公司成为全球最大钾肥生产企业,全球钾肥产业垄断程度将达到近70%。

瑞士联合银行集团分析师杜赫斯特(Joe Dewhurst)在一篇报告中称,乌钾、谢钾合并后,由于乌钾已是白俄钾成员,谢钾很可能会加入白俄钾,这将使白俄钾整合全球钾肥出口市场的机会更大。谢钾的进入可能使白俄钾拥有更大的议价能力,特别是在钾肥需求强劲而全球库存水平不高的时期。虽然白俄钾在过去几年已经是最大的钾肥出口商,但随着俄罗斯钾肥企业的加入,白俄钾的出口市场份额将从29%增至44%,而与北美钾肥出口组织——加拿大钾肥销售公司(Canpotex)加起来所占的份额约为64%。

中国工程院院士、中国地质科学院钾盐专家郑绵平说:“这对于中国市场是非常不利的,垄断程度将进一步加剧。世界上有超过150个国家消费钾肥,但世界钾盐资源和产量集中在少数国家。如果国际巨头实现了对钾肥国际贸易的完全垄断,中国为进口钾肥涨价一年将多花30亿~40亿美元,相当于建设一个年产300万~500万吨钾矿基地的总投资。”

钾肥行业一位不愿透露姓名的专家表示:“俄罗斯两家企业合并以后,肯定是对稀缺资源垄断性的一种增强,从原来的竞争对手,变成合作伙伴。这对中国进口商的心理来说,多少都有点影响。”

中投顾问化工行业研究员常轶智分析认为,目前世界上主要的钾肥贸易组织是白俄钾和加拿大钾肥销售公司,两家合计控制着全球60%多的钾肥贸易市场。白俄钾的钾肥出口市场份额大约为29%。乌钾和谢钾合并后,获得的协同效应较为明显。两家企业钾盐矿基地在同一个地方,合并后将可以减少部分行政管理费用。这也将使白俄钾的产品竞争力和市场垄断能力大大增强。“这意味着,届时白俄钾的出口市场份额将可能从现在的29%提升至44%。”常轶智说,“这将使得全球钾肥供应的集中度进一步提高,垄断程度加大。这对于世界最大的钾肥进口国——中国而言,其在钾肥进口方面的议价能力将会进一步被削弱。”

中邮证券分析师郝力芳认为,我国虽然是钾肥较大消费国之一,但鲜有定价权。我国钾肥进口依赖度本来就高,俄罗斯两巨头合并后我国定价权将更加处于被动,全球钾肥业垄断进一步加剧。

除了乌钾、谢钾合并外,近期还发生了德国钾盐公司(K+S)兼并加拿大第一钾肥公司(Potash One)的事件。这都在说明,全球钾肥行业的兼并重组在紧锣密鼓地进行。

对我大贸边贸均有影响

CCIN记者了解到,中国钾肥进口主要有两个渠道,即海运长期合同进口和短期边境贸易进口,业内称为大贸和边贸。我国的大贸主要是从加拿大和东欧进口。2010年1月,中国经过谈判努力取得的全球最低价钾肥进口大单,就是从东欧获得的。该合同进口量为100万吨,到岸价为每吨350美元,这一价格较国内现货价低了近17%,较2009年印度的进口价格低了110美元,较巴西、东南亚等市场价格低了125美元以上。可以说这是一次非常成功的进口谈判,获得业内一片叫好之声。

谈到这次乌钾和谢钾合并对我国的影响,亓昭英说,从大贸方面来看,东欧地区钾肥垄断程度大大增加了,原先的钾肥谈判的突破口不复存在。乌钾和谢钾合并后,俄罗斯的钾肥产能将纳入白俄钾统一销售。这样一来,一方面白俄钾可通过调节边贸和海运货源来影响甚至控制我国进口联合谈判,增加进口谈判难度;另一方面,将会形成俄罗斯和白俄罗斯的钾肥出口统一对外的供应格局。这将使得我国钾肥进口联合谈判机制的优势被极大的削弱甚至丧失,对我国维持合理采购价格及稳定的钾肥货源供应产生威胁。

从边贸方面来看,目前边贸进口比例占我国总进口量的30%左右,全部是从与我国毗邻的钾资源大国俄罗斯进口,分别由乌钾与谢钾面向我国30多家企业进行销售。谢钾是中国边贸钾肥的主要货源。边贸进口对保障我国钾资源供应具有重要作用,可以平衡和补充大贸进口,满足东北、新疆等远离海港地区的农业生产钾肥需求。据统计,仅黑龙江省的钾肥边贸进口每年就有100多万吨。乌钾、谢钾的合并使得我国边贸钾肥进口商由两家变成一家,单从议价方面看,中国企业的能力也会被削弱。

业内提出五点应对措施

国际钾肥巨头垄断加剧的态势,已经引起中国政府、行业组织和相关企业的重视。中国工业和信息化部、国家工商行政管理总局、中国中化集团最近都召开了会议,商讨钾肥兼并事件可能带来的影响及其对策。在俄钾合并的当天,商务部部长陈德铭在全国商务工作会议上强调指出,针对重点商品要建立政府、行业组织和企业进口协调机制,加强宏观调控和指导,完善铁矿石和钾肥联合谈判机制。

如何应对国际钾肥兼并加速态势,亓昭英在接受CCIN记者采访时提出了五点看法。

一是鉴于俄罗斯对我国的大贸和边贸已合并为一家,我们也应将由俄进口钾肥的大贸和边贸统一纳入联合谈判机制,并强化进口企业联合一致对外的模式,增加谈判的砝码。

二是对中国企业的海外钾资源开发,国家应给予政策和资金方面的扶持,加快海外钾资源收购和开发进程。目前尤其要鼓励支持国内大企业走出去收购国际大钾肥公司。这样我国发展海外钾肥基地的战略才能见效快、风险小、收益大。

三是国家对国内钾资源的开发提供政策支持与保障,以尽早实现我国钾肥自主,从根本上实现钾肥供应自给,确保农业和粮食安全。

四是加大我国对钾肥淡储的支持力度,针对广大的钾肥主消费区,将国产及进口钾肥进行淡储的合理规划,做到科学合理的储备,从而减缓钾肥需求旺季的压力和对全国粮食安全的影响。

五是要加大对我国钾资源制含钾矿物肥和海水提钾的支持力度。钾长石资源在我国分布相当广泛和丰富,钾长石制优质含钾矿物肥工艺已经相当成熟,肥效试验已进行了4年多时间,先后在全国各地做了40多种作物的试验。建议国家尽快出台专项重大支持政策,全力推动钾资源的开发力度,从根本上解决我国的钾资源短缺和高效农业发展问题。

2010年11月3日,加拿大工业部长托尼·克莱门特(左)在渥太华宣布,加拿大政府不同意澳大利亚必和必拓公司对加拿大钾肥公司的收购方案。 (克里斯托弗·派克 摄)