1月18日,中关村储能产业联盟在北京举办“储能市场年度展望”研讨会,会上,国务院参事、清华大学核能与新能源研究院学术委员会主任吴宗鑫从美国、德国、日本三国对储能产业的布局,阐述“储能产业如何发展”这个问题,中关村储能产业联盟高级研究员宁娜则从规模大、速度快、政策多、市场热四个特点分析2017年储能市场的发展。

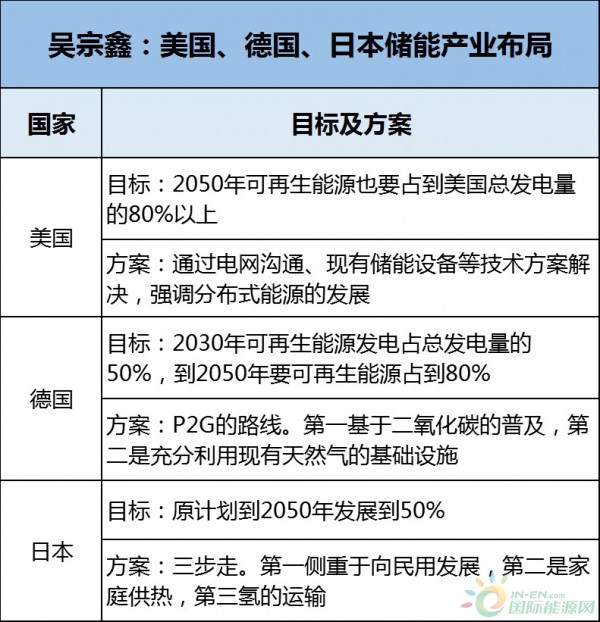

吴宗鑫:美国、德国、日本储能产业布局

吴宗鑫认为,对于储能产业如何发展这个问题,世界各国都在按照自己国家的国情进行探索,我们国家也在探索。

(储能头条制图)

1.美国

美国能源部委托美国可再生能源国家实验室,研究了未来的能源清洁。他们想到2050年可再生能源也要占到美国总发电量的80%以上。在这种情况下面,又如何解决电力的平衡问题?美国要求在每个地方都要实现电力的供需平衡。

美国基本上可以先采用现有的技术方案来解决这个问题,包括电网的沟通、现有的储能设备,必须要有一定备用。而且他们特别强调了分布式能源的发展,强调了通过市场机制来推动需求侧的响应。所以美国基本上立足于现有技术,通过市场机制,通过技术的集成来推动这个方面的发展。

2.德国

德国总理宣布到2020年他们要退出核电,所以必须加快可再生能源发展。他们提出目标是,到2030年可再生能源发电占总发电量的50%,到2050年要可再生能源占到80%。

所以德国为了应对这种情况,他提出的基本路线叫做P2G的路线,也就是在我们有弃风弃电现象的时候,把这个电拿来制氢,然后又跟二氧化碳结合起来制成甲烷,甲烷就是天然气,组成我们现有的基础设施。所以德国的技术路线,我认为基于两点,第一基于二氧化碳的普及。另外一个是充分利用现有天然气的基础设施,这是个优点。所以德国的技术还在发展,但是P2G的路线能不能发展?这个问题受到二氧化碳普及的制约,我觉得也还存在问题。

3.日本

日本原来电力发电30%是从核电来的,原来计划到2050年发展到50%,但是由于受到辐岛核事故的影响,他的电力正在转型。所以日本非常关注氢能的发展,要建立一个氢能的社会。因此在2015年公布了一个路线图,共分三步走。第一步侧重于向民用发展,用燃料电池,既发电又供热,日本的一个家庭大概用一个750瓦的燃料电池的电和热,就可以满足需求。目前的样机销售量已经有21万台,预计到2020年,达到160万台,相当于有3%的家庭可以用上燃料电池。

日本对氢实际上是抓住了三条,第一个就是燃料电池,第二是家庭供热,第三氢的运输,氢的运输确实是大的问题,但不可否认的是,氢燃料汽车相对于电动汽车有很大的优势,第一载重很轻,它是用碳纤维做的钢,能够承受70个兆瓦,所以这些重量加在一起也就5公斤,跟现在内燃汽车重量是一样的。但是要用电池,15度才走100公里,要装30千瓦的话,至少五六百公斤的重量。一个汽车本身重量1300公斤,这个东西就要占到600公斤,这是一个挑战。

第二个充电时间,燃料电池要求的充电时间5分钟,但是电动汽车要充3个小时,所以我们现在国家有些企业也要考虑能不能整体更换,把整个的电池组更换下来,也就5分钟~10分钟,如果这个方面突破,对电动汽车的发展是一个很大的突破。

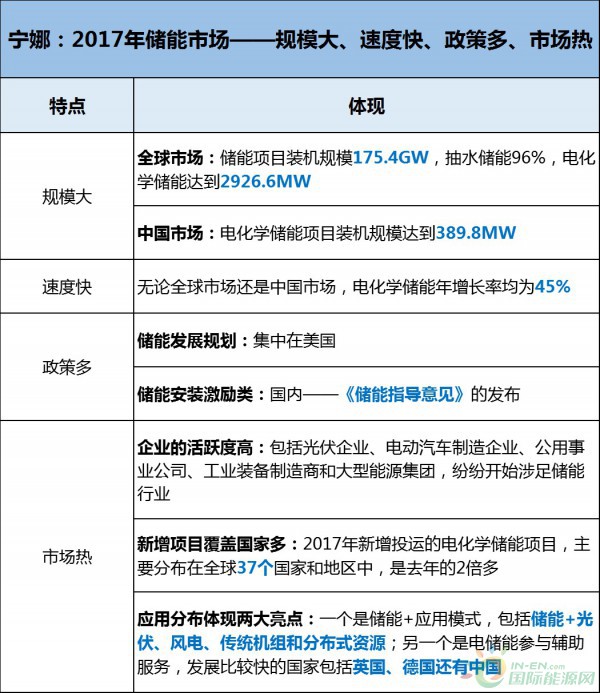

宁娜:2017年储能市场——规模大、速度快、政策多、市场热

宁娜对于2017年的储能市场,表现为四个特点,规模大、速度快、政策多、市场热。规模大和速度快,主要是包含两层意思。

(储能头条制图)

1.规模大、速度快

一个是从市场规模上来看,无论是全球市场还是中国市场的规模是在不断的增大,并且增长速度也是在不断的提升。

截止到2017年底,全球已投运的储能项目累积装机规模达到175.4GW,抽水储能96%,电化学储能达到2926.6MW,年增长率是45%。另外电化学储能项目的累计装机占比达到了1.7%,比去年提升了5个百分点。

而在中国,电化学储能项目累计装机规模达到389.8MW,年增长率是45%。电化学储能项目技术无论是全球市场还是中国市场,锂离子电池的累计装机占比都是对等的,比重分别是76%和58%,在2017年的新增投运项目中,主要集中在锂离子电池和铅蓄电池项目上。

从项目来看,2017年里有越来越多大规模的项目被部署,10兆瓦以上的项目,无论是投运项目还是在建规划中的项目,相比去年都有所增加,特别在建规划中的项目是比去年多出了近4倍。

2.政策多

从政策来看,这里既包括出台的政策多,也包括了出台政策的国家多。2017年之前,政策主要集中在美国、日本、德国、韩国等几个国家,这些政策的类型,主要是包括了储能发展规划,储能安装激励,还有对示范项目还有技术的研发的支持,2017年新发布的政策大概有60多条。

储能发展规划

其中关于储能发展规划,集中体现在美国,马萨诸塞州发布了200MWh的计划,美国还有一些州,也是来源积极的研究制定适合本州的产业发展的规划。

储能安装激励类

储能安装激励类的政策,主要针对与光伏结合的光储系统给予一定的折扣或者税收补免,或者资金补贴。从国内来看2017年最重要的一件事是储能指导意见的发展,这也是我国针对储能产业的第一个国家级的政策文件。

3.市场热

2017年的储能发展关于市场热,主要包含三层意思,一个是企业的活跃度非常高,还有新增投运项目所覆盖的国家多,再有一个在2017年的市场应用中还是出现了几个亮点。

企业

从企业来看,2017年的储能市场中有越来越多的企业,包括光伏企业,电动汽车制造企业,公用事业公司,工业装备制造商和大型能源集团,他们通过很多方式,包括投资收购储能企业,以及与这个储能企业进行战略性的合作开始涉足储能行业。储能企业可以通过与这些企业的合作获取一定的资金支持和客户渠道,进一步增强自身的竞争力。

地区

从地区分布来看,2017年新增投运的电化学储能项目,主要分布在全球37个国家和地区中,项目覆盖到的国家数量是去年的2倍多,在新增投运装机规模排在前10位的国家中,美国装机规模最大,澳大利亚和英国的同比增速都是相对比较大。

应用

从应用分布来看,无论是全球市场还是中国市场,无论是从装机占比上来看,还是从同比增速上来看,2017年的市场主要还是在集中式可再生能源并网、辅助服务以及用户侧领域中的应用比较活跃。从这三类应用中的项目上,我们也是总结了两大特点,一个是储能+应用模式,通过储能与各种资源的优化配置,满足不同的市场需求,来最大化的法规价值。

储能+

储能+光伏,在2017年的国外市场上储能+光伏主要呈现出了两种应用形式,一种是在一些光照资源非常丰富,但是电价很高的地区,项目开发商可以与当地工农实业公司签订20年的电力购买协议,后者以比较低的电价购买光伏电力,电价现在也是在不断的下降。

另外一种在偏远的地区、海岛、军事基地或者关键场所中,通过光储系统保证用电可靠性以及降低柴油发电以来,这个项目受到政府的支持或者一些机构的援助项目。

储能+风电,2017年国外市场中储能+风电出现出了一个快速部署的态势,特别是海上风电厂的部署开始增多,这些风储项目大多由大型的能源公司,可再生能源项目开发商和电网运营商来推动的,收益更多的是通过参与辅助服务市场和容量市场获取的。另外风电设备制造商跟储能企业开始风储项目的合作,探索二者如何联合运行,以减少能源成本。

在国内,虽然这类项目还是处于一个示范应用的阶段,但是可再生能源日益突出的问题,还有偏远地区的供电问题,都使得储能在集中式光伏电站和风电场中的灵活应用不断受到重视。基于这种大型的综合能源基地的多能互补系统开始在建设中,储能也是成为其中必不可少的组成部分。

储能+传统机组,2017年这种案例逐渐增多,储能辅助、延缓或取代新建机组,灵活运用,为老旧机组推移和空气污染问题提供解决方案。

储能+分布式资源,虚拟电场服务商可以统一的调度布在用户侧的,包括储能在内的分布式资源参与电网稳定性的服务地同时获取一定的收益。在国内,去年相继公布了新能源微网还有能源互联网的首批示范项目的名单,这其中绝大部分的项目包含储能单元,储能已经成为新能源微网和能源互联网新型能源利用模式的关键支撑技术,储能+分布式资源的应用价值,也将在这些示范项目中得到充分的体现。

电储能参与辅助服务

第二个特点,电储能参与辅助服务。2017年发展比较快的国家,其中包括英国、德国还有中国。这三个国家在2017年新增投入的辅助服务领域中装机占比合计超过了85%。

英国市场,整个国家层面是为了加快能源变革的进程,创建一个更加低碳,更加智能,更加灵活的电力系统,可以帮助他实现他的构想非常具有成本效益的解决方案。在2016年的招标中,一共有201兆瓦的电储能系统成功中标,有的项目在去年相继投入运行,所有项目计划今年二三月份全部投运。另外在这些项目里头,也有一些项目是同是中标了英国的容量市场的合同,可以获取多重的收益。

德国市场,储能参与的主要是一次调频的市场,德国储能列为发电资产,所以参与辅助服务的项目,大部分是建在风电场或者传统的电场中,技术上主要以锂电池为主,也包括锌电池还有特异电池。

中国市场,2017年11月15日国家能源据发布《完善电力辅助服务补偿(市场)机制工作方案》,提出了按需扩大电力辅助服务的提供主体。以及允许第三方参与提供电力辅助服务。

在这些方案出台之前,其实国内已经在区域级的市场储能和火电机组联合运营,这些项目实现了比较可观的收益。也是相信在这些新的方案贯彻执行之后,电储能在国内服务领域中的装机规模将会得到大幅度的提升。

本网转载自其它媒体的文章及图片,目的在于弘扬石油化工精神,传递更多石油化工信息,宣传国家石油化工政策,推广石油化工企业品牌和产品,并不代表本网赞同其观点和对其真实性负责,在此我们谨向原作者和原媒体致以敬意。如果您认为本站文章及图片侵犯了您的版权,请与我们联系,我们将第一时间删除。